ホーム > よくある質問から探す > よくある質問(税金)

更新日:2025年12月15日

ページID:7250

ここから本文です。

よくある質問(税金)

このページは、よく問い合わせのある質問と回答です。参考にしてください。

注)質問をクリックすると回答へジャンプします。

住民税

- 国税と地方税の種類について

- 住民税と所得税の違いについて

- 16歳未満の子どもの扶養について(1)

- 16歳未満の子どもの扶養について(2)

- 子どもの扶養について

- 文京区の住民税は高いのでは?

- 会社と自宅に納税通知書が届きました。二重課税ではないですか?

- 本人が死亡した場合の税金はどうなりますか?

- 確定申告をしたのに住民税の通知が届かないのですが?

- 昨年の収入は公的年金のみです。納税通知書にある雑所得とはなんですか?

- 文京区から転出したのに、納税通知書・納付書が届きました。なぜですか?

- 去年から海外に居住していますが、住民税は課税されますか?

- 海外に転出することになったのですが、必要な手続きはありますか?

- 住民税の給与からの引き落としについて(1)

- 住民税の給与からの引き落としについて(2)

- 住民税の給与からの引き落としについて(3)

- 退職後の住民税の納付について(1)

- 退職後の住民税の納付について(2)

- 納税通知書について(1)

- 納税通知書について(2)

- ふるさと納税の申告について(1)

- ふるさと納税の申告について(2)

- 事業所課税について

年金からの特別徴収

- 住民税の納付方法について(65歳未満の年金受給者の方)

- 住民税の納付方法について(65歳以上の年金受給者の方)

- 年金以外の所得がある場合の住民税の納付方法について(65歳以上の年金受給者の方)

- 複数の年金を受給している場合の年金からの引き落とし(特別徴収)について

- 年金からの引き落とし(年金特別徴収)が中止になる場合

- 納めすぎとなった住民税の還付について

住民税の納付方法

- 昼間は住民税を払いに行くことができません。

- 住民税を納めた後に税額が変わりました(普通徴収)

- 納付書を失くしてしまいました。

- 納期限を過ぎてしまったのですが?

- 文京区を転出したら、第何期まで支払うの?

- 住民税を納めたのに督促状が送られてきたのですが?

- 特別徴収の納付額が変わった場合はどうすればいい?

- 特別徴収の納付書が郵便局で使えませんでした。

口座振替

- 口座振替はいつから始まりますか?

- 残高不足で口座振替ができませんでした。

- 口座振替の一括払いができませんでした。

- 口座振替の口座を変えたいのですが?

- 口座振替をやめたいのですが?

- 転入前の登録口座を使いたいのですが?

- 口座振替は自動継続されますか?

- 口座一括払いには割引がありますか?

- 口座振替で払っていますが、特別徴収へ変わります。重複して引き落とされないですか?

- 特別徴収でも口座振替はできますか?

還付の手続き

退職所得に係る住民税(特別徴収)

申告

- 収入がなくても申告は必要ですか?

- 2か所から給与をもらっています。申告は必要ですか?

- 給与のほかに収入があります。申告は必要ですか?

- 収入は年金だけです。申告は必要ですか?

- 障害者控除の申告について

- 医療費控除の申告について

- 郵送での申告方法について

- 代理人による申告について

- マイナンバーの記載について

- 確定申告と住民税の申告について

- 合計所得が1,000万円を超える方の配偶者の申告について(1)

- 合計所得が1,000万円を超える方の配偶者の申告について(2)

税の証明

- 文京区役所でとれる税の証明書は?

- 税の証明書の種類と違いは?

- 所得証明書はどこで取れますか?

- 夜間、土日、祝日でも住民税の課税(非課税)証明書・納税証明書を取ることができますか?

- 「年度の証明」と「年中の所得の証明」はどう違うのですか?

- 本人確認書類はどのようなものが必要ですか?

- 文京区に今年転入したのですが?

- 収入がないので申告していません。非課税証明は発行してもらえますか?

- 本人が窓口に行けません。家族でも証明書は取れますか?

- 会社から子どもの課税証明書の提出を求められました。

- 亡くなった人の税証明を取りたいのですが?

- 支払った後、納税証明書はすぐに発行できますか?

- 今年の課税証明はいつから取れますか。

- 転出したので文京区まで課税証明書を取りに行けません。郵送で請求できますか?

- 結婚して姓が変わりました。税証明は新姓で出してもらえますか?

- コンビニで課税証明書が発行できませんでした。

- 税証明の発行年度を間違えました。差し替えてもらえますか?

- 「納税証明書その1・その2」と住民税の「納税・課税証明書」の違いは?

- 過去1年分の所得の証明を取りたいのですが?

- 奨学金の申請用紙に証明してもらえますか?

- 証明書に調整控除は載っていますか?

軽自動車税

- 軽自動車税とはなんですか?

- 軽自動車税の納税通知書はいつ届きますか?

- 軽自動車の登録や廃車手続きは、どこですればよいですか?

- 文京区に引っ越してきたので、持っている原付バイクを文京区ナンバーにしたいのですが?

- 文京区から引っ越すので原付バイクを廃車したいのですが?

- 原付バイクを購入したので文京区ナンバーを取りたいのですが?

- 原付バイクを譲ってもらったので文京区ナンバーを取りたいのですが?

- 原付バイクが不要になったので廃車したいのですが?

- 郵送で廃車手続きは出来ますか?

- 廃車したのに税金を納めるの?

- 車両がないのに納税通知書が届きます。どうしたらいいですか?(文京区ナンバーの場合)

- 車両がないのに納税通知書が届きます。どうしたらいいですか?(125CC超二輪車の場合)

- 車両がないのに納税通知書が届きます。どうしたらいいですか?(軽四輪車の場合)

- バイク(原動機付自転車)を盗まれたのですが?

- 亡くなった家族の原付の納税通知書が届きました。どうすればいいですか?

- 友達にバイクを譲りたいのですが?

- ネットオークションで買ったバイクに、新しくナンバーをもらいたいのですが?

- ネットオークションでバイクを売りました。必要な手続きはありますか?

- 原付のナンバープレートの文字がかすれて見えにくくなってしまいました。

- 原付のナンバープレートを紛失してしまいました。

- 車検用に納税証明書を取りたいのですが?

- 車検用の納税証明書をなくしてしまったが?

- 車検用の納税証明書は郵送でもらえますか?

質問と回答

住民税

国税と地方税の種類について

質問

国税と地方税にはどのような税金がありますか?

住民税と所得税の違いについて

質問

住民税と所得税ではどのような違いがあるのでしょうか。

16歳未満の子どもの扶養について(1)

質問

確定申告書を提出しましたが、送られてきた納税通知書には小・中学生の子どもの扶養が記載されていません。通知書の間違いではないですか?

回答

16歳未満の扶養親族については、確定申告書第二表の「配偶者や親族に関する事項」欄(注)に記入する必要があります。確定申告書に16歳未満の扶養親族を記入し忘れたときは、住民税の申告(区役所税務課へ申告)をすることで訂正します。(所得税額に影響がないため、確定申告の訂正(更正の請求)はできません。)住民税の申告用紙はダウンロードすることもできます。なお、郵送をご希望の方は、税務課課税係へご連絡ください。

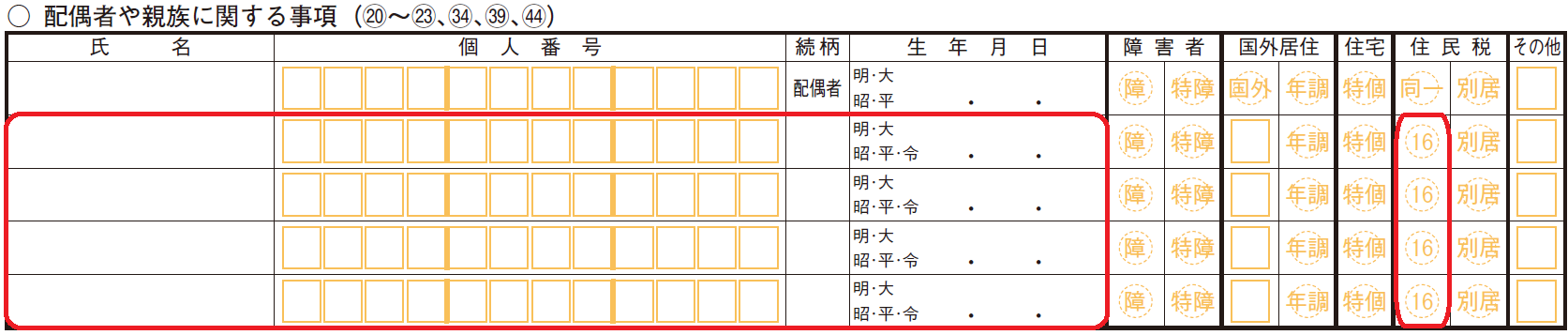

(注)確定申告書第二表下部「配偶者や親族に関する事項」

16歳未満の扶養親族について、図の赤枠内に氏名、マイナンバー(個人番号)、続柄、生年月日を記入し、「16」に「〇」を付けてください。

16歳未満の子どもの扶養について(2)

質問

小学生と中学生の子どもについて申告しましたが、納税通知書の控除額に反映されていません。なぜですか?

回答

住民税では、平成24年度(所得税では平成23年分)より16歳未満の扶養親族に対する扶養控除制度が廃止され、扶養控除の対象は、年齢16歳以上の扶養親族となりました。ただし、均等割・所得割の非課税限度額等の判定には影響しますので、16歳未満扶養親族については忘れずに申告書への記載をお願いします。

子どもの扶養について

質問

1人の子どもを、夫と妻の両方で扶養の対象とすることはできますか?

回答

その子を扶養している夫や妻、親族等のうち、いずれか1人のみが扶養とすることができます。両親や兄弟などを扶養とする場合も同様です。1人の被扶養者(扶養される者)に対して、複数人が扶養の申告をすることはできませんのでご注意ください。重複して扶養を申告した後、扶養の取下げを行ったことにより住民税額が増加したときは、改めて区から通知しますので、納付をお願いします。

文京区の住民税は高いのでは?

質問

他の区市町村と比べると文京区の住民税は高いのではないでしょうか?

回答

個人住民税は、所得に応じたご負担を求める「所得割」と、所得にかかわらず定額のご負担を求める「均等割」で構成されています。ともに地方税法で標準税率が定められており、文京区の税率は標準税率を採用していますので、他の区市町村より高いことはありません。

※自治体は標準税率より高い税率(超過課税)、低い税率(減税)を条例で定めることができます。

|

区市町村民税 |

都道府県民税 |

|

|---|---|---|

| 所得割 |

6% (指定都市は8%) |

4% (指定都市は2%) |

|

均等割 (注) |

3,000円 |

1,000円 |

(注)平成26年度から令和5年度までの10年間、「東日本大震災からの復興に関し地方公共団体が実施する防災のための施策に必要な財源の確保に係る地方税の臨時特例に関する法律」に基づき、臨時的な税制上の措置として、均等割を特別区民税・都民税ぞれぞれ年額500円加算し、3,500円、1,500円となっていました。なお、令和6年度からは、国税である森林環境税が、特別区民税・都民税均等割と併せて1,000円徴収されます。

会社と自宅に納税通知書が届きました。二重課税ではないですか?

質問

私の住民税は、会社の給与から引き落とされていますが、この度、文京区から自宅にも納税通知書・納付書が送られてきました。二重課税ではないでしょうか。なお、私には給与所得と不動産所得があり、確定申告をしました。

回答

住民税は、初めに給与所得と不動産所得を合計して1年間の住民税の税額(年税額)を求めます。次に全体の年税額のうち、給与所得に係る税額分を給与から差し引いて納付(特別徴収)とし、不動産所得に係る税額(年税額から特別徴収税額を差し引いた税額)は、ご本人納付(普通徴収)とします。このため、二重課税ではありません。なお、給与所得とは異なる所得(このケースでは、不動産所得)に係る税額分を給与所得分と合わせて、給与から差し引いて納付(特別徴収)とすることもできます。確定申告書の第二表「住民税・事業税に関する事項」(注)の「給与・公的年金以外の所得に係る住民税の徴収方法」について、「特別徴収」に「〇」を記入してください。

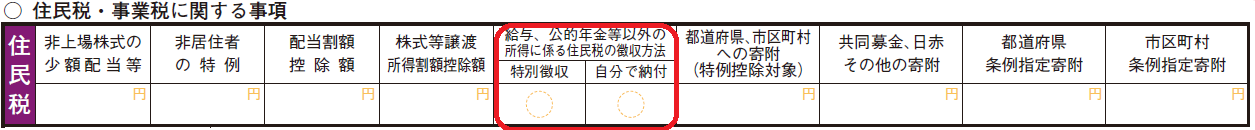

(注)確定申告書第二表下部「住民税・事業税に関する事項」

本人が死亡した場合の税金はどうなりますか?

質問

夫が今年2月に亡くなりました。昨年中に夫が得た収入に対しても住民税は課税されるのでしょうか?課税される場合、妻の私に納税義務はあるのでしょうか?

回答

住民税は、毎年1月1日を基準として課税されます。従って、1月2日以降に亡くなられた場合は、亡くなった方の前年の所得に対して課税されることになり、遺産を相続した方が納税承継人として納税の義務を負うことになります。該当された場合は、区から「相続人代表者指定(変更)届」を送付しますので、相続人のうち一人を相続人代表者としてお届けいいただきますようお願いします。なお、相続の権利を放棄した場合は納税義務はありません。また、限定承認をした場合は、取り扱いが異なりますのでご相談ください。

確定申告をしたのに住民税の通知が届かないのですが?

質問

昨年の所得について、税務署で確定申告をして所得税を納めました。しかし、住民税の納税通知書・納付書が届きません。なぜですか?(夫とは死別しています。)

回答

住民税と所得税では税率や控除額、非課税制度等に違いがあり、あなたの場合、所得税では課税となりますが、住民税においては、寡婦による非課税制度に該当します。住民税が非課税の場合には、納めていただく税金が発生しませんので納税通知書はお送りしておりません。

非課税制度:1月1日現在、障害者、未成年、寡婦、ひとり親、生活扶助者に該当し、前年の合計所得が135万円以下の方。

昨年の収入は公的年金のみです。納税通知書にある雑所得とは何ですか?

質問

私の収入は公的年金だけですが、送られてきた納税通知書には雑所得と書かれていました。なぜですか?

回答

住民税の計算をする際、公的年金等の収入の金額にそのまま税率をかけるのではなく、「所得」に計算し直します。「所得」に計算し直した後の名称は「年金所得」と呼ばず、「雑所得」と呼びます。したがって、公的年金等収入のみの方は「雑所得」にある金額がいわゆる「年金所得」になります。

文京区から転出したのに、納税通知書・納付書が届きました。なぜですか?

質問

私は今年の1月31日に文京区から転出しましたが、納税通知書・納付書が文京区から届きました。転出しても住民税は文京区に納めるのですか?

回答

住民税は、毎年1月1日を基準として前年の所得に対して課税されます。今年の1月1日の住所が文京区であれば、その後転出されたとしても、今年度の住民税は転出先ではなく、文京区に納めていただくことになります。

去年から海外に居住していますが、住民税は課税されますか?

質問

昨年11月から2年間の予定で海外に転勤になりました。今年度も課税されるのでしょうか?

回答

住民税は、毎年1月1日現在住所のある区市町村で課税されます。質問のケースでは、海外に居住することが確実な場合、課税されません。

海外に転出することになったのですが、必要な手続きはありますか?

質問

海外転出する際に必要な手続きはありますか?

回答

住民税は、前年の所得に対して1月1日現在住所のある区市町村で課税されます。1月2日以降に海外へ転出された場合でも、1月1日現在住所のある区市町村で課税されます。海外転出の際は、「納税管理人」の申告をお願いします。「納税管理人」とは、納税者に代わって納税通知書の受け取り、住民税の納付等を行っていただく方のことをいいます。納税管理人申告書はダウンロードできます。

関連リンク:海外へ転出される方の手続きについて(納税管理人の選任)

住民税の給与からの引き落としについて(1)

質問

会社に就職しました。会社の給与から住民税を引き落としてほしいのですが、どのような手続きをすればよいのでしょうか?

回答

お勤めの会社が文京区に届出ることにより、あなたの給与から住民税を引き落とすことができますので(特別徴収)、お勤めの会社の給与担当者にご相談ください。納期が過ぎている税額分は、給与からの引き落としはできませんので、ご自身で納付をお願いします。

住民税の給与からの引き落としについて(2)

質問

今まで働いていた会社から別の会社に変わりました。新しい会社でも引き続き住民税を給与から引き落としにしたいのですが、どのような手続きが必要ですか?

回答

直前までお勤めだった会社の給与担当者から、新しい会社の給与担当者を経由して、文京区へ「給与所得者異動届出書」を提出いただく必要があります。まずは、直前までお勤めだった給与担当者にご相談ください。

住民税の給与からの引き落としについて(3)

質問

住民税を給与からの引き落とし(特別徴収)と納付書で納付(普通徴収)していますが、すべて特別徴収にできますか?

回答

給与から引き落とし(特別徴収)されている方は、ご自身で納付(普通徴収)している分を含めて、税額の全部を特別徴収に変更することができます(年金からの特別徴収を除く。)。お勤めの会社から文京区へ申出いただく必要がありますので、ご希望の方は、お勤めの会社の給与担当者にご相談ください。

退職後の住民税の納付について(1)

質問

昨年は仕事をしていたのですが、会社を辞めて今は働いていません。所得がないのに住民税を納めなければならないのですか?

回答

住民税は翌年課税の制度で(退職金は現年課税)、昨年の1月1日から12月31日までの所得に対して今年課税されます。したがって、今年働いていなくても、前年に所得があれば、今年その分の住民税を納めていただくことになります。特別な事情でどうしても納期どおりに納められない等の場合は、納税の猶予などの制度がありますので、税務課納税係にご相談ください。

退職後の住民税の納付について(2)

質問

今年の10月に退職する予定です。住民税は会社の給与からの引き落としでしたが、退職後はどのように納めればよいのでしょうか?

回答

給与から引き落とし(特別徴収)の方は、前年の所得に対して算出された1年間の住民税額(年税額)を今年の6月から翌年の5月の12回に分割して納める仕組みになっています。ご質問のように10月までの住民税が給与から引き落とされた後に退職した場合、11月から翌年5月までの7回分の税額を、10月の給与でまとめて引き落とし(一括徴収)するか、本人納付(普通徴収)するか選択できます。いずれの場合でも会社から文京区へ退職の異動届出書を提出いただく必要がありますので、お勤めの会社の給与担当者にご相談ください。なお、本人納付(普通徴収)とする旨の「給与所得者異動届出書」が、会社から文京区に提出されたときは、文京区からご本人宛に納税通知書・納付書をお送りしますので、ご自身で納付をお願いします。

納税通知書について(1)

質問

納税通知書を紛失してしまいました。再発行してもらえますか?

回答

納税通知書は再発行できません。所得などの証明書が必要なときは、課税証明書(1通300円)に、総所得金額などの記載がありますので、こちらをご利用ください。課税証明書の交付は、税務課窓口のほか、コンビニエンスストア(マイナンバーカードをお持ちの方のみ)、戸籍住民課窓口、区民サービスコーナーで行っています

関連リンク:税の証明

納税通知書について(2)

質問

住民税の納税通知書はいつ頃届くのですか?

回答

期限内に申告があった方へは、普通徴収及び年金特別徴収の納税通知書・納付書を毎年6月上旬に発送しています。会社員の方など給与所得者にかかる特別徴収の税額決定通知書は、毎年5月中旬に各事業所様宛に発送していますので、お勤めの会社からお受け取りください。

ふるさと納税の申告について(1)

質問

ふるさと納税をしましたが、控除を受けるにはどうすればよいですか?

回答

ワンストップ特例申請または確定申告をしてください。ワンストップ特例申請とは確定申告を必要としない給与所得者等であること、寄附先が5自治体以内であること、その都度、寄附自治体に申請書を送付すること等の条件下であれば、確定申告をしなくても寄附金税額控除が受けられる制度です。

ワンストップ特例を利用しない方は、確定申告にて申告すれば寄附金控除が受けられます。その際は、確定申告書第二表の「住民税・事業税に関する事項」の寄附金税額控除欄(注)も忘れずにご記入ください。

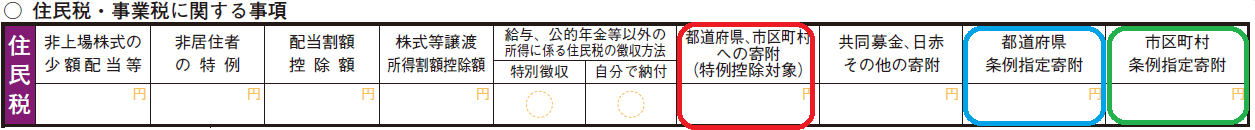

(注)確定申告書第二表下部「住民税・事業税に関する事項」

ふるさと納税の支払額は赤枠のところにご記入ください。

寄附金税額控除の条例指定分(都道府県)該当法人については青枠、条例指定分(区市町村)該当法人については緑枠に支払額をご記入ください。

関連リンク寄附金税額控除のページ

ふるさと納税の申告について(2)

質問

ふるさと納税をしましたが、納税通知書/税額決定通知書をみると税額の控除がありません。なぜですか?

回答

確定申告をした場合は、確定申告書第二表の「住民税・事業税に関する事項」の寄附金税額控除欄に記入漏れがなかったか、提出された確定申告書の控などでご確認ください。記入漏れだった場合は、住民税から税額の控除がされません。この場合、住民税の申告をすることで訂正します。住民税の申告書はダウンロードすることもできます。なお、申告書の郵送をご希望の方は、税務課課税係へご連絡ください。

関連リンク:税の申告

事業所課税について

質問

文京区でお店を経営していますが、住まいは文京区外です。住民税は住まいのある自治体に納めていますが、文京区からも均等割の住民税の納税通知書が送られてきました。均等割が二重課税されているのではないですか?

回答

1月1日現在、文京区以外の区市町村に住み、住民税を納めている方でも、文京区にお店や事業所がある方は、住民税の均等割を納めていただきます。これを事業所課税といいます(法人経営を除く。)。したがって、二重課税ではありません。

年金からの特別徴収

住民税の納付方法について(65歳未満の年金受給者の方)

質問

65歳未満で、給与のほかに特別支給の老齢厚生年金を受給していますが、住民税が年金から引き落とされると聞きました。今までどおり、給与から引き落としてほしいのですが?

回答

65歳未満の方は、年金所得に係る住民税を含む住民税額の全部を、給与からの引き落とし(給与特別徴収)にするか、自分で納付(普通徴収)するかを確定申告書に記入することで選択できます。なお、確定申告書に記入せず、「普通徴収」の納税通知書が届いた方で、「給与特別徴収」をご希望の方は、お勤めの会社から文京区に、「特別徴収への切替届出(依頼)書」を提出していただくことで、「給与特別徴収」に変更できる場合があります。お勤めの会社の給与担当者にご相談ください。

住民税の納付方法について(65歳以上の年金受給者の方)

質問

私は65歳以上で、住民税は年金から引き落とし(年金特別徴収)されています。自分で納付する(普通徴収)ことはできますか?また、口座振替で納付するこはできますか?

回答

65歳以上の方の年金所得に係る住民税については、地方税法により、「公的年金から特別徴収の方法によって徴収するものとする」とされており、本人が納付方法を選択することはできません。

年金以外の所得がある場合の住民税の納付方法について(65歳以上の年金受給者の方)

質問

公的年金以外にも所得があります。納付方法はどのようになりますか?

回答

公的年金等から引き落とし(特別徴収)の対象となるのは、公的年金等の所得に係る住民税額分のみとなります。したがって、年金以外の所得がある場合は、その所得の種類により住民税の納付方法は以下のいずれかとなります。

- 年金からの引き落とし+自分で納付(普通徴収)

- 年金からの引き落とし+給与からの引き落とし(給与特別徴収)

- 年金からの引き落とし+自分で納付(普通徴収)+給与からの引き落とし(給与特別徴収)

複数の年金を受給している場合の年金からの引き落とし(特別徴収)について

質問

2か所から年金を受給していますが、どの年金から引き落とし(特別徴収)されますか?

回答

引き落としされるのは1つの年金のみです。特別徴収の対象となる公的年金は、老齢または退職を支給事由とする年金です。対象となる公的年金が2つ以上ある場合は、法令で定められた順序に従い、先順位の1つの年金から特別徴収されることになります。詳しくは、「公的年金からの特別徴収(特別徴収の対象となる年金を二つ以上受給している場合)」のページをご覧ください。

年金からの引き落とし(年金特別徴収)が中止になる場合

質問

公的年金からの引き落とし(年金特別徴収)が中止され、納付書が届きました。なぜですか?

回答

公的年金からの引き落としが中止となるのは、法令に定めのある次のような場合です。年金特別徴収が中止された住民税額は、納付書や口座振替(普通徴収)で納めていただくことになります。

- 他の区市町村へ転出したとき

- 年金特別徴収される税額が年金から引ききれなくなったとき

- 公的年金の支給がなくなったとき

- 年度途中で公的年金等にかかる住民税が変更されたとき

※住民税額に変更が生じても、一定の要件のもと年金特別徴収が継続される場合もあります。

納めすぎとなった住民税の還付について

質問

今年度の住民税が非課税になったにも関わらず、年金から引き落としされました。なぜですか?

回答

年金所得に係る住民税額が、4月、6月、8月(仮徴収分)の合計額よりも少なくなった場合の差額は、後日、還付します。その際は、還付のお知らせをお送りします。

住民税の納付方法

昼間は住民税を払いに行くことができません。

質問

住民税(普通徴収)を昼間、支払いに行く時間がありません。どこで払えますか?

回答

住民税の普通徴収及び軽自動車税(種別割)の納付書は、金融機関の窓口以外にeL-QR、口座振替、コンビニエンスストア等でお支払いいただけます。詳しくは以下のページよりご覧ください。

住民税を納めた後に税額が変わりました(普通徴収)

質問

今年度の住民税を既に第3期まで支払ったところ、税額変更通知が届きました。既に変更前の納付書で支払った場合はどうすればいいですか?

回答

変更の税額通知書に、増額となった場合は増額分の差額納付書を同封し、減額となった場合は還付通知書をお送りします。ただし、金融機関等でのお支払いについては、区役所での確認に2~3週間ほどお時間がかかる場合があります。税額通知に同封の納付書が、実際の納付額と合わない場合などございましたら、恐れ入りますが税務課収納管理係までご連絡ください。すぐに差し替えの納付書を送付いたします。

納付書を失くしてしまいました。

質問

納付書を紛失してしまいました。どのように納付すればいいですか?

回答

税務課収納管理係又は納税係へご連絡いただければ、すぐに納付書を再発行しお送りします。

納期限を過ぎてしまったのですが?

質問

うっかりしていて納付書の納期限を過ぎてしまったのですが、この納付書で納めることはできますか。

回答

期限の過ぎた納付書でも納めることはできます。この場合、金融機関(郵便局を除く)の窓口で、期限が過ぎていることを伝えてください。金融機関が税務課へ確認する場合があります。または、税務課納税係までご連絡ください。

ただし、延滞金がかかる場合は、後日、延滞金を納付していただきます。

文京区を転出したら、第何期まで支払うの?

質問

6月に文京区を転出しました。今年度の納付書は既に1期を納付しましたが、第何期まで納付すればいいですか?

回答

住民税は、前年の所得に対して1月1日現在住所のある市区町村で課税されますので、1月2日以降に区外転出された場合でも、前年中の所得には1月1日現在住所のある市区町村で課税され、転出によっての切替等はありません。このため、お送りした納付書は全て第1期から第4期までご納付ください。転出先の自治体からは重複して課税されることはなく、翌年度からの課税となります。

住民税を納めたのに督促状が送られてきたのですが?

質問

住民税の第1期分(納期限6月30日)を納め忘れたので7月20日に銀行で納めましたが、7月30日付で督促状が届きました。なぜでしょうか。

回答

納期限までに納付されないと地方税法に基づき督促状を送付します。金融機関等で納付された場合は、納付したことが区役所で確認されるまで2~3週間かかります。行き違いで督促状が送付された場合は、領収書を確認のうえ督促状を処分されるようお願いします。

督促状の内容については、督促状とはをご覧ください。

特別徴収の納付額が変わった場合はどうすればいい?

質問

特別徴収の納付額が年度途中で変更になりました。どのように納付すればいいですか?

回答

「給与所得に係る特別区民税・都民税・森林環境税特別徴収税額の決定通知書」と一緒に、納付額の訂正可能な納付書をお送りしています。訂正の上ご納付ください。

また、納付書不要を選択された事業所の方は、eL-TAXで金額変更の上、納付をお願いいたします。

特別徴収の納付書が郵便局で使えませんでした。

質問

特別徴収の納付書を郵便局へ持っていったら、納付ができませんでした。郵便局で納付できると書いてあるのになぜですか?

回答

郵便局は、関東各都県・山梨県のゆうちょ銀行・郵便局のみ納付が可能です。それ以外のゆうちょ銀行・郵便局で、初めて納入する場合には、指定通知書を納入するゆうちょ銀行・郵便局に提出してください。

口座振替

口座振替はいつから始まりますか?

質問

6月23日に口座振替依頼書を区役所へ送付しました。第1期から口座振替できますか?

回答

口座振替の新規申込の締切日は、それぞれ開始する期の前月10日(必着)です。

第1期の申込締切日は5月10日ですので、第1期開始の申込受付は終了しています。恐れ入りますが、第1期分は納付書にてご納付いただき、第2期開始でお申込みください。

申込締切日

1期開始(5月10日)、2期開始(7月10日)、3期開始(9月10日)、4期開始(12月10日)

なお、土日祝日の場合、直後の平日が締切日になります。

また、上記期限までにご提出いただいても、書類の不備等のため、口座登録手続きにお時間がかかる場合がありますので、納付書は破棄せずにとっておいてください。口座登録が完了しましたら、「口座振替の手続き完了のお知らせ」を送付しますので、開始期別及び登録内容をご確認ください。

残高不足で口座振替ができませんでした。

質問

第1期の引落日の6月30日に残高不足のため、引き落としできなかったようです。どのように支払えばいいでしょうか?

回答

口座振替は各期別の納期限に引落します。残高不足による引落不能の場合は、再振替を行いませんので、納付書でのご納付をお願いします。納付書の発行が必要な方は税務課収納管理係又は納税係までご連絡いただければ、すぐに送付いたします。

口座振替の一括払いができませんでした。

質問

口座振替を、一括払いにしていたようですが、忘れていました。残高不足で引落できなかったようです。今後の支払い方法はどうなりますか?

回答

口座振替の一括払いをご登録いただくと、第1期の引落日に年間分を引落することとなります。残高不足による引落不能の場合は、第1期分の再振替は行いませんので、納付書でのご納付をお願いします。納付書の発行が必要な方は税務課収納管理係又は納税係までご連絡いただければ、すぐに送付いたします。

なお、第2期から第4期までの納付については同口座より、期別ごとに引落をすることとなりますので、残高不足とならないよう事前にご確認をお願いいたします。

口座振替の口座を変えたいのですが?

質問

第1期で引き落とされた口座は、今はあまり使っていませんでした。2期以降は別の口座へ変えたいのですが、手続き方法はどうなりますか?

回答

口座の変更も新規申込時と同じように口座振替依頼書をご提出いただきます。口座申込の締切日も新規と同様になります。口座振替依頼書は税務課収納管理係へご連絡いただくか、「口座振替依頼書の郵送ご依頼フォーム」からご依頼ください。新しい口座の登録が完了すると、変更完了の通知が届きますのでご確認ください。

申込締切日

1期開始(5月10日)、2期開始(7月10日)、3期開始(9月10日)、4期開始(12月10日)

なお、申込締切日が土日祝日にあたる場合は、直後の平日が締切日になります。

口座振替をやめたいのですが?

質問

今年度の住民税額がいつもより高いので、口座からの引落は一度やめたいのですが、手続きはどのように行えばいいですか?

回答

ご本人様より、税務課収納管理係(03-5803-1153)までご連絡ください。

転入前の登録口座を使いたいのですが?

質問

今年の9月に文京区へ転入してきました。転入前の住所地で口座振替を利用していましたが、引き続き同じ口座から引落されますか?

回答

口座情報が以前お住まいの自治体から文京区へ引き継がれることはありません。転入後も引き続き、口座振替をご利用の場合は、お手数ですが文京区へ口座振替の申込をお願いします。

口座振替は自動継続されますか?

質問

今年度の途中で口座振替を申込しました。来年度以降の口座振替は、自動継続されるのでしょうか?

回答

一度、口座振替をお申込みいただければ、翌年度以降は自動的に口座振替が継続されますので、お手続きの必要はありません。なお、長期間にわたり、口座振替の実績がない等相当の事由があるときは、ご本人様からのお申し出がない場合でも口座振替の停止を行う場合があります。

口座一括払いには割引がありますか?

質問

口座振替の一括払いにすると、割引はありますか?

回答

口座振替の支払いを方法を一括払いにしても割引制度はありません。ご都合のよろしい方法をご指定ください。

口座振替で払っていますが、特別徴収へ変わります。重複して引き落とされないですか?

質問

現在、口座振替を登録し、第2期まで納付済です。新たに会社に就職し、3期以降は特別徴収で納付予定ですが、口座振替を止めておかないと、二重にひかれることはないですか?

回答

普通徴収の第3期以降の賦課額は、特別徴収へ切り替わることとなりますので、引落もかかりません。

なお、今後も口座情報の登録を継続する場合はお手続きの必要はありませんが、口座登録を取消したい場合は税務課収納管理係へご連絡ください。

特別徴収でも口座振替はできますか?

質問

今年度から特別徴収となった事業所です。特別徴収も普通徴収と同じように口座振替できますか?

回答

特別徴収には口座振替制度はありません。納付方法については以下のページよりご確認ください。

還付の手続きについて

還付金の口座への振込はいつごろになりますか?

質問

還付請求書を9月中旬に発送しました。口座への振込はいつごろになりますか?

回答

還付請求書が区へ届いてから、お振込みまでに4週間程度かかりますので、目安としてください。還付振込日はお知らせしていませんが、還付通知に同封の「請求書記入例」裏面に「口座振込予定表」を載せていますのでご参照ください。

重複して住民税を納めてしまったのですが?

質問

住民税の1期の督促状が届いたので金融機関で納めましたが、家族が1週間前に既に納めていました。重複納付した分はいつ返してもらえますか?

回答

同じ期を重複納付し、税金を納めすぎた場合は、区で確認でき次第、還付通知を送付いたします。ただし、納期を過ぎた未納がある場合はその期別に充当し残りを還付することとなります。

還付金振込までの期間の目安

金融機関等で納付した場合、区で収納確認が出来るまでに2~3週間ほどかかります。また、還付通知送付後、請求書をお送りいただいてからお振込までに4週間ほどかかりますので、あらかじめご了承ください。

還付金はいつまで請求できますか?

質問

古い還付通知が出てきました。還付通知が届いてから、請求をしていなかったようです。何年間、請求が可能ですか?

回答

還付金の請求権は、送付された通知書を受け取った日の翌日から5年で時効となりますので、お早めにご請求ください。

還付金の振込口座を登録できますか?

質問

毎年、均等割減額による還付金があるので、還付金の請求書を送付しています。次回からは還付金が出たら、自動的に同じ口座に振込されるように登録できますか?

回答

還付金の受取専用口座の登録はできませんが、口座振替のご登録(納税義務者と一致している場合に限る)がある方は、その都度還付金の請求は必要なく、直接登録口座へ振込手続きを行います。

還付通知の住所が今の住所と違う場合は?

質問

7月中旬に文京区を転出し、8月19日に還付通知が届きました。還付通知には、転出した先の住所地が記載されていますが、実はその後にまた転居しているため、現在は別の住所に住んでいます。この場合、請求書の住所はどのように記載すればいいですか?

回答

還付請求書の請求者欄は変更後の住所・氏名をご記入いただき、添付書類として、運転免許証やパスポートなど公の機関から発行されている現住所やお名前が確認できるもののコピーを同封し送付してください。

退職所得に係る住民税(特別徴収)

退職所得に係る住民税はどのように払うの?

質問

令和3年10月から文京区に住んでいます。令和4年1月末に会社を退職し、退職金を受け取りましたが、住民税はどのように納めるのでしょうか?

回答

退職所得に係る個人住民税については、事業所が支給する退職所得より特別徴収のうえ、区に納付手続きを行います。ご本人が納税手続きを行う必要はありません。

申告

収入がなくても申告は必要ですか?

質問

区役所から住民税の申告用紙が送られてきました。私は病気のため昨年は全く収入がなかったのですが、収入がなくても申告する必要はありますか?

回答

収入がなかった方や一定金額以下の方には、申告義務はありませんが、申告書の提出がないと、課税・非課税決定ができないため、課税証明書等の証明書を発行できません。また、国民健康保険、後期高齢者医療制度、介護保険等の保険料の算定や給付額、国民年金、児童手当の受給、保育園の入園などの基礎資料とすることができません。前年に収入がなかった方でも、申告書の提出をお願いします。

2か所から給与をもらっています。申告は必要ですか?

質問

A社から年間500万円、B社から年間15万円の給与の支払いを受けていました。住民税の申告は必要ですか?

回答

B社からの給与収入が20万円以下ですので、所得税の確定申告は必要ありませんが、住民税は申告が必要です。住民税では2か所以上から給与を受けている場合、これらの所得を合計して翌年度の税額を計算します。ご質問の場合、住民税の申告書にA社とB社の源泉徴収票を添付し、給与収入欄に合計金額を記入してご提出ください。

給与のほかに収入があります。申告は必要ですか?

質問

私は給与の他に原稿料が10万円ほどありました。税務署に確認したところ所得が20万円以下であれば確定申告の必要はないと言われました。住民税の申告は必要ですか?

回答

所得税では給与所得以外の所得が20万円以下の人は、すでに源泉徴収されていますので、確定申告の必要はありません。住民税は他の所得と合計して翌年度課税されますので、金額の多少にかかわらず申告が必要です。

収入は年金だけです。申告は必要ですか?

質問

私の収入は年金だけです。税金の申告はしなくてよいのでしょうか?「公的年金等の源泉徴収票」は送られてきています。

回答

公的年金等の収入が400万円以下で、かつその他の所得が20万円以下の場合、所得税の確定申告は必要ありません。公的年金等の支払いを受けるときに所得税額が差し引かれている(源泉徴収)ためです。

住民税についても、日本年金機構等から文京区に通知される年金支払額報告書をもとにして、住民税額を決定していますので、通常は申告する必要はありません。ただし、生命保険料控除・医療費控除などのある方は、申告しないと介護保険、国民健康保険、後期高齢者医療保険制度などに影響が出ることがあります。申告が必要かどうかは、下記の表(注)でご確認ください。申告できると判断された方は、確定申告することで、所得税額が清算され、還付される場合があります。

(注)生命保険料控除・医療費控除などの所得控除がある方の申告の可否は、以下の表で判断できます。

|

【公的年金等の源泉徴収票】の「源泉徴収税額」欄に記載がある (所得税が引かれている) |

確定申告(税務署)して清算できます。 | |

|---|---|---|

|

【公的年金等の源泉徴収票】の「源泉徴収税額」欄に記載がない (所得税が引かれていない) |

住民税の非課税基準(注1)に該当しない |

住民税の申告(区の税務課)ができます。 |

|

住民税の非課税基準(注1)に該当する |

申告する必要はありません。 | |

(注1)住民税の非課税基準(均等割も所得割もかからない基準)

次のいずれかに該当

- 1月1日現在、生活保護法による生活扶助を受けている方

- 1月1日現在、障害者、未成年者、寡婦またはひとり親で、前年の合計所得金額(注2)が135万円以下の方

- 前年の合計所得金額が、次の金額以下の方

- 扶養親族等のいない方:45万円

- 扶養親族等のいる方:35万円×(本人+同一生計の配偶者+扶養親族の人数)+10万円+21万円

(注2)合計所得金額

住民税の所得割の対象になる各種所得金額の合計額

障害者控除の申告について

質問

障害者控除を受けたいのですが、どのように申告したらよいでしょうか?

回答

障害者控除とは、本人や扶養親族が身体障害、精神障害、戦傷病、寝たきりで複雑な介護が必要な状態などの場合に受けられる控除です。

そのうち、特別障害者控除には、心身喪失者、障害者手帳1・2級、愛の手帳1・2度、精神障害者保健福祉手帳1級、戦傷病者手帳第3項症までの人、厚生労働大臣の認定を受けている原子爆弾の被害者、寝たきりの状態で複雑な介護を必要とする人が該当します。

控除を受けるには申告が必要です。身体障害者手帳、愛の手帳、精神障害者保健福祉手帳、戦傷病者手帳、障害者控除対象者認定書(65歳以上対象)を持参の上、税務署または文京区税務課で申告してください。

医療費控除の申告について

質問

医療費の控除の申告は領収書を提出すればよいですか?

回答

平成30年度の申告から、医療費の領収書に代わり、医療費控除の明細書が必要となりました。健康保険組合から送付される医療費のお知らせを提出していただくことで医療費控除の申告をすることもできます。ただし、医療費のお知らせは、1年間分すべての医療費が記載されていませんので、記載のない月の医療費については、領収書を確認して医療費の明細書を作成してください。明細書の様式はダウンロードできます。

関連リンク:医療費控除に関するご案内

郵送での申告方法について

質問

申告書を郵送で提出できますか?

回答

申告書の提出は郵送でも受付けています。以下の書類を同封して、区の税務課へ郵送してください。(1)申告書(2)記載内容を確認できる資料(収入がある方は所得を証明する資料、控除がある方は控除を証明する資料等)(3)本人確認できる書類のコピー(4)マイナンバーが確認できる書類のコピー。なお、申告書の控が必要な方は、記入済みの申告書控と返信用封筒(返信先住所、氏名を記入済みで、切手貼付したもの。)を同封してください。

郵送先:〒112-8555 文京区春日1丁目16番21号 税務課課税第一・第二係

代理人による申告について

質問

平日昼間に区役所へ行くことができません。代理人による住民税の申告はできますか?

回答

代理人による申告も受付けています。代理人申告の際に代理権の確認をしますので、委任状をお持ちください。委任状に申告の権限を代理人に委任する旨、代理人及び委任者の住所・氏名・生年月日をご記入ください。氏名は必ず委任者本人が自書してください。代理人の方はご本人確認のためマイナンバーカード、免許証等をお持ちください。委任状の様式はダウンロードできます。

マイナンバーの記載について

質問

マイナンバーの記載がなければ、申告書は受付けてもらえないのですか?

回答

「行政手続における特定の個人を識別するための番号の利用等に関する法律」の施行に伴い、住民税の申告にはマイナンバー(個人番号)の記載が必要です。マイナンバーカードがない、お持ちでない等で個人番号が不明な場合には、番号が記載されていなくても受理します。

確定申告と住民税の申告について

質問

確定申告と住民税の申告は両方する必要がありますか?

回答

確定申告を行う場合、住民税の申告は必要ありません。確定申告は、国の税金である所得税に関する申告で、住民税の申告は地方税に関する申告です。所得税と住民税は異なる税であるため、申告方法についても、それぞれ別に定められています。ただし、所得税の確定申告をした場合においては、確定申告書に記載した個人住民税の申告事項に相当するものなどは、個人住民税の申告書に記載されたものとみなすと地方税法に規定されていますので、確定申告したときは、原則、区への住民税の申告は必要ありません。

なお、住民税の申告をしたことで、確定申告を兼ねることはできません。

合計所得が1,000万円を超える方の配偶者の申告について(1)

質問

私は専業主婦(夫)で夫(妻)に扶養されていますが、住民税の申告書が届きました。今まで申告書は届いたことがありませんでした。申告が必要になったのですか?

回答

納税義務者の合計所得金額が1,000万円を超えると、配偶者の合計所得金額が58万円以下(注)であっても、配偶者控除を受けることはできません。

収入がなかった方に申告義務はありませんが、配偶者の収入状況が把握できないため、住民税の申告をお願いしています。配偶者ご本人が申告しないと、非課税証明書の発行や社会保障制度のための所得判定等ができません。ただし、納税義務者が区内在住で確定申告をする場合は、確定申告用紙第二表に同一生計配偶者を記載すれば、被扶養者(配偶者本人)の住民税の申告は不要です。

(注)令和7年度以前は48万円以下

合計所得が1,000万円を超える方の配偶者の申告について(2)

質問

私は給与収入があり合計所得が1,000万円を超えています。妻(夫)は専業主婦(夫)で収入はありません。配偶者控除は受けられなくなりましたが、実際には私が扶養しています。どのように申告すればよいですか?

回答

配偶者控除及び配偶者特別控除制度の改正により、納税義務者の合計所得金額が1,000万円を超えると、配偶者の合計所得金額が58万円以下(注1)であっても、配偶者控除を受けることはできません。

ただし、「同一生計配偶者」に該当しますので扶養の人数に含めたい場合は住民税の申告をお願いします。なお、確定申告をする方は、確定申告書第二表(注2)への記載をお願いします。

同一生計配偶者は配偶者控除対象外(控除額0円)ではありますが、扶養の人数に含むことができます。また、配偶者が障害者の場合、障害者控除の対象になります。

(注1)令和7年度以前は48万円以下

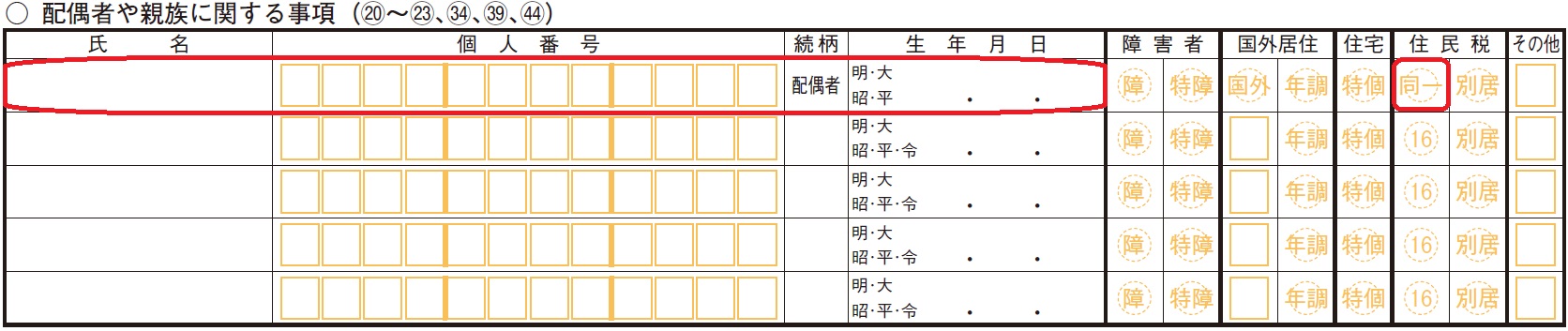

(注2)確定申告書第二表「配偶者や親族に関する事項」

同一生計配偶者について、赤枠内に氏名、個人番号、生年月日を記入し、「同一」に「〇」を付けてください。

税の証明

文京区役所で取れる税の証明書は?

質問

文京区では取ることのできる税の証明書には、どのようなものがありますか。

回答

個人の住民税(特別区民税・都民税)の課税(非課税)証明書・納税証明書、軽自動車税(種別割)の納税証明書です。

詳しくは、「税の証明」のページをご覧ください。

税の証明書の種類と違いは?

質問

税の証明書には、課税証明書や納税証明書等があると聞きましたが、種類と違いについて教えてください。

回答

税の証明には、税の種類によって住民税の証明と軽自動車税(種別割)の証明があります。

住民税の証明には、課税証明書(非課税証明書)及び納税証明書があり、住民税は、前の年の所得に対して課税されますので、「課税証明書」には、証明年度の前年中の所得や課税額等が記載されます。「非課税証明書」は、課税証明書と内容は同じですが、課税額が0円(非課税)で、証明書のタイトルも「非課税証明書」となっています。「納税証明書」は、納められた金額が記載されます。納期限までに納めていない税額がある場合は未納額として記載されます。なお、非課税の方は納税証明書は発行できません。税の証明書を申請するときは、どの証明書が必要か、提出先にご確認ください。

詳しくは、「税の証明」のページをご覧ください。

軽自動車税(種別割)の証明は、継続検査(車検)用と一般用の納税証明書があります。継続検査(車検)の納税証明書は、納税義務者(住所・氏名)、標識番号、車体番号、納税済年月日、及び証明書の有効期限等が記載されます。一般用の納税証明書は、継続検査(車検)用の納税証明書の有効期限及び納税額が記載されます。

詳しくは、「軽自動車税(種別割)納税証明書」のページをご覧ください。

所得証明書はどこで取れますか?

質問

所得証明書の提出を求められました。どこで発行してもらえますか?

回答

文京区では所得証明書の代わりに、「課税証明書」を税務課(文京シビックセンター10階)、戸籍住民課(同2階)、区民サービスコーナー及びマイナンバーカードをお持ちの方はコンビニエンスストアで発行しています。「課税証明書」には前年の所得が記載されていますので、「所得証明書」として使用できます。

市区町村によって「課税証明書」を発行するところと、「所得証明書」を発行するところがありますが、同じものとして使用できます。

ただし、証明書の年度(年)にご注意ください。「課税証明書」には前年の所得が記載されます。

夜間、土日、祝日でも、住民税の課税(非課税)証明書・納税証明書を取ることができますか?

質問

夜間、土日、祝日でも、住民税の課税(非課税)証明書・納税証明書を取ることができますか?

回答

住民税の課税(非課税)証明書・納税証明書は、各区民サービスコーナーまたはコンビニエンスストア(マイナンバーカードをお持ちの方)で、軽自動車税(種別割)の納税証明書は各区民サービスコーナーで発行しています。ただし、開設時間が違いますので、ご注意ください。また、即時発行できない場合もありますので、詳細は税務課税務係(電話03-5803-1152)まで電話でご確認ください。

「○○年度の証明」と「○○年中の所得の証明」はどう違うのですか?

質問

課税証明書には「○○年度」と「○○年中の所得」がありますが、どこが違うのですか。

回答

住民税(特別区民税・都民税)は、その年の1年間にあった所得に対し翌年に課税されるため、例えば、令和3年度の証明書には令和2年中の所得内容が記載されます。申請の際は、提出先は何年度(何年中の所得)の証明を必要としているかをよくお確かめください。

本人確認書類はどのようなものが必要ですか?

質問

健康保険資格確認書1点でも税の証明を発行してもらえますか?

回答

公的機関が発行する顔写真付きの身分証明書であれば、1点で本人確認いたします。

健康保険資格確認書などの場合は、顔写真付きでないため、2点での確認となります。

なお、マイナンバーの通知カードは本人確認書類には使えません。

詳しくは「税の証明」のページをご覧ください。

文京区に今年転入したのですが?

質問

私は今年の3月に文京区に転入してきましたが、「課税証明書」を取ることができますか。

回答

住民税は、毎年1月1日現在住所のある市区町村で課税されますので、1月2日以降に文京区に転入された場合は、その年は文京区で課税されないため、税の証明書は発行できません。前の住所の市区町村におたずねください。

収入がないので申告していません。非課税証明は発行してもらえますか?

質問

去年1年間の収入がないので税金の申告はしていません。非課税証明書が必要になったのですが発行してもらえますか。

回答

申告書の提出がないと、収入がある方なのかない方なのか、区として判定ができないので、非課税証明書の発行はできません。税務課課税係で住民税の申告をしてください。申告後、住民税がかからない方には非課税証明書を発行します。

扶養家族になっている方で申告がなくても非課税証明が発行できる場合もあります。あらかじめ税務課税務係(03-5803-1152)まで電話でご確認ください。

本人が窓口に行けません。家族でも証明書は取れますか?

質問

一緒に住んでいる母が高齢なため、息子の私が代わりに「課税証明書」を取りに行きます。どうしたらよいですか?

回答

税の証明書には、個人のプライバシーが数多く記載されています。このため、交付申請ができるのは本人に限られます。ご家族でも、本人に代わって交付申請をする場合は、本人が署名した委任状をご持参いただくことになります。なお、代理で申請される方の身分証明書(免許証等)も必要です。

体が不自由で委任状が自署できない場合は、委任状を代筆することができます。事前に税務課税務係(03-5803-1152)まで電話でご相談ください。

会社から子どもの課税証明書の提出を求められました。

質問

3歳の子どもの課税証明書を取りたいのですが、委任状が書けません。どうしたらいいですか?

回答

お子さんの税証明を代理で申請する場合、お子さんの年齢が申請日現在で「15歳未満」の場合は、委任状は不要です。お子さん本人の申請ではなく親御さんに申請していただきます。なお、申請日現在でお子さんの年齢が15歳以上の場合は、委任状が必要になります。

亡くなった人の税証明を取りたいのですが?

質問

先日、主人が亡くなりましたが、手続きの関係で主人の税証明が必要です。どのようにして取ることができますか?

回答

亡くなられた方の税証明を申請する場合は、法定相続人の方であれば申請可能です。

その際には、本人確認書類と併せて、証明が必要な方が亡くなられていることが分かることと法定相続人であることが確認できる戸籍謄本の写しをお持ちください。

なお、代理で亡くなられた方の税証明が必要な場合は、さらに法定相続人の方の委任状が必要になります。

支払った後、納税証明書はすぐに発行できますか?

質問

住民税を支払いました。納税証明書はすぐに発行できますか?

回答

区役所では、金融機関等を介して支払い情報を取得するため、納税状況が確認できるまで1・2週間ほど要します。

通常即時発行はできませんが、お急ぎの場合、金融機関窓口やコンビニエンスストアなど領収書の発行可能な納付場所で納めていただき、その際発行された領収書を文京区役所10階税務課窓口へお持ちください。

領収書の内容を含めて納税証明書を即時発行いたします。

注意点

- 口座振替の方は記帳済みの通帳をお持ちください。通帳をお持ちでない方はスマートフォン等のアプリで確認させていただきます。

- スマートフォン決済アプリ等電子媒体でのお支払いの場合、支払履歴画面を提示していただいても、納税証明書は発行できません。

今年の課税証明書はいつから取れますか。

質問

今年の課税証明書はいつから取れますか。

回答

詳しくは、「新年度課税証明書の発行開始時期」をご覧ください。

転出したので文京区まで課税証明書を取りに行けません。郵送で請求できますか?

質問

大阪市に転出したので文京区まで課税証明書を取りに行けないのですが、郵便で送ってもらうことはできますか。

回答

窓口に来ることができない方には、ご本人からの申請に限り郵送で証明書を交付しています。申請書・手数料(郵便小為替)・返信用封筒・本人確認書類のコピーを同封の上、税務課まで送ってください。詳しくは、「税の証明(郵送による証明書の申請)」をご覧ください。

結婚して姓が変わりました。税証明は新姓で出してもらえますか?

質問

先日結婚して他県へ引っ越し、税証明を郵送で申請しようと思っていますが、税証明は新姓になりますか?

回答

文京区に登録がある最新の氏名が記載されます。引き続き文京区に居住している場合は新姓で発行します。転出後に変更があり、文京区で把握していない場合は旧姓で発行します。新姓・旧姓の選択はできません。

コンビニで課税証明書が発行できませんでした。

質問

コンビニで課税証明書を取ろうとしたのですが、発行できませんでした。何が原因ですか?

回答

個人番号カード(マイナンバーカード)をお持ちで、コンビニエンスストアで納・課税証明書が発行できなかった場合は、主に以下の理由が考えられます。

- 文京区から転出している(申請日現在、文京区に住民登録がない)

- 文京区の課税者ではない(証明年度の1月1日現在、文京区に住民登録がない)

- 申告がない

- 申告はあるが、課税決定前

- (納税証明書の発行で)税金を納めていないまたは税金を納めて間もない

- 画面操作に誤りがある

- 個人番号カード(マイナンバーカード)に問題がある(有効期限切れ、ICチップの故障等)

発行できなかった場合は、税務課税務係(03-5803-1152)までお問い合わせください。

詳しくは、コンビニエンスストアでの住民税の証明書の発行をご覧ください。

税証明の発行の年度を間違えました。差し替えてもらえますか?

質問

先日税証明を申請しましたが、提出先から年度が違うと言われました。差し替えてもらえますか?

回答

一度お渡ししたものを差し替えることはできませんので、お手数ですが、年度を再確認の上、再申請していただきますようお願いいたします。

「納税証明書その1・その2」と住民税の「納税・課税証明書」の違いは?

質問

融資を受けるため、「納税証明書その1・その2」、または住民税の「納税証明書」を提出するよう言われましたが、どう違うのですか。また、それはどこへ行けば良いのですか。

回答

「納税証明書その1・その2」とは、所得税の証明書です。税務署に確定申告と所得税の納付をした方は税務署で取得することが出来ます。しかし、サラリーマンの方など源泉徴収や年末調整により所得税を納めた方は、税務署で納税証明書を取ることが出来ません。

そのため確定申告をしていないサラリーマンの方などは、区役所で住民税の納税または課税証明書を取得することになります。

過去1年分の所得の証明を取りたいのですが?

質問

去年の4月から今年の3月までの所得の証明を取りたいのですが、どうすれば取れますか。

回答

区役所の発行する所得証明は、課税証明書(前年中(1月~12月)の所得証明書)として発行します。あなたが、今年申告した昨年の収入に対して、令和3年度(令和2年中(1月~12月)の所得)として発行することになります。

今日から過去1年分というような証明は発行できませんので、何年の所得のものが必要なのか提出先に確認してから請求されるようお願いします。

奨学金の申請用紙に証明してもらえますか?

質問

奨学金の申請用紙に区・市・町村長の証明欄がありますが、この用紙に証明してもらえますか。

回答

奨学金や児童手当などの申請書には直接に証明はしておりません。文京区で発行する住民税の証明書を添付して相手先に提出していただくことになります。

証明書に調整控除額は載っていますか?

質問

高校の就学支援金の申請に課税標準額と調整控除額が必要と言われました。課税証明書に課税標準額と調整控除額は載っていますか?

回答

課税標準額等、高等学校等就学支援金の申請に必要な項目は課税証明書に記載されています。

但し、調整控除額については調整控除額がある場合は記載されますが、調整控除額がない場合(非課税の場合を含む)は記載されません。

軽自動車税

軽自動車税とはなんですか?

質問

軽自動車税とはどういうものですか?

回答

軽自動車税とは、軽自動車税(種別割)と軽自動車税(環境性能割)のことを言います。軽自動車税(種別割)は4月1日現在、文京区内に定置場(使用の本拠地)がある車両の所有者(法人を含む)にかかる税金です。

軽自動車税(環境性能割)とは三輪以上の軽自動車で、取得価格が50万円を超える車両を取得した方に課せられる税金です。軽自動車の新規検査や使用・移転等の届出の際に、申告・納付して下さい。

軽自動車税の納税通知書はいつ届きますか?

質問

軽自動車税(種別割)の納税通知書はいつ頃送られてきますか?

回答

軽自動車税(種別割)納税通知書は、毎年5月10日頃にその年の4月1日現在の所有者に送付します。

軽自動車の登録や廃車手続きは、どこですればよいですか?

質問

軽自動車の登録と廃車をしたいのですが、どこで手続きができますか。

回答

原動機付自転車・小型特殊自動車については区役所税務課で手続きをしてください。

125ccを超えるバイクについては運輸支局等で、軽四輪については軽自動車検査協会で手続きをしてください。

125cc以下の原動機付自転車、ミニカー、小型特殊自動車

文京区税務課税務係 文京区春日1丁目16番21号シビックセンター10階 電話03-5803-1152

参考

- 125ccを超える2輪自動車など

練馬自動車検査登録事務所 練馬区北町2丁目8番6号 電話050-5540-2032

※廃車手続き完了後、軽自動車税(種別割)申告書を税務課まで送付してください。 - 四輪の軽自動車など

軽自動車検査協会東京主管事務所練馬支所 板橋区新河岸1丁目12番24号 電話050-3816-3101

文京区に引っ越してきたので、持っている原付バイクを文京区ナンバーにしたいのですが?

質問

文京区に転入したので、持っていた原付を登録しナンバー交付を受ける手続きをしたいのですが?

回答

転入の届出後にシビックセンター10階の税務課で登録(転入)の手続きをしてください。各区民サービスコーナーでは手続きできません。代理の方が手続きをされる場合、委任状(PDF:86KB)が必要になりますのでご注意ください。

必要書類については原動機付自転車、ミニカー、小型特殊自動車の登録・廃車をご確認ください。

なお、未廃車の方で前の区市町村が発行した標識(ナンバープレート)と標識交付証明書をお持ちでない場合は登録できませんので、あらかじめ前の区市町村で廃車手続を行ってください。

文京区から引っ越すので原付バイクを廃車したいのですが?

質問

他の区市町村へ転出するので、原付の廃車の手続きをしたいのですが?

回答

シビックセンター10階の税務課で廃車の手続きをしてください。各区民サービスコーナーでは手続きできません。代理の方が手続きをされる場合、委任状(PDF:86KB)が必要になりますのでご注意ください。

必要書類については原動機付自転車、ミニカー、小型特殊自動車の登録・廃車をご確認ください。

ナンバープレートを紛失された場合は、所有者が記入した標識紛失理由書(PDF:74KB)を提出の上、弁償金として200円を納めていただきます。

なお、文京区が交付した標識(ナンバープレート)と標識交付証明書をお持ちの方が、転出先で引続き同じ車両を使用する場合は、標識の変更(文京区ナンバーから新住所ナンバーへ)をまとめて新住所地で出来ることがありますので、新住所地にお問い合わせください。

原付バイクを購入したので文京区ナンバーを取りたいのですが?

質問

原付を販売店から購入したので、登録の手続きをしたいのですが?

回答

シビックセンター10階の税務課で登録(新規購入)の手続きをしてください。各区民サービスコーナーでは手続きできません。代理の方が手続きをされる場合、委任状(PDF:86KB)が必要になりますのでご注意ください。

必要書類については原動機付自転車・小型特殊自動車の申告(区役所へ申告)をご確認ください。

法人名義で登録される場合

文京区で初めて登録するときは、法人登記簿の写しが必要です。また、事業所の所在地と定置場が異なる場合、区内に定置場があることを証明できる到着郵便物、公共料金の領収書も必要となります。

区に住民登録がない方が登録する場合

区内に定置場があることを証明できる賃貸契約書、到着郵便物、公共料金の領収書のいずれか一つが必要です。また、運転免許証などで住民登録地の確認もさせていただきます。

バイクを譲ってもらったので文京区ナンバーを取りたいのですが?

質問

原付を譲り受けたので、登録の手続きをしたいのですが?

回答

シビックセンター10階の税務課で登録(譲渡)の手続きをしてください。各区民サービスコーナーでは手続きできません。代理の方が手続きをされる場合、委任状(PDF:86KB)が必要になりますのでご注意ください。

必要書類については原動機付自転車、ミニカー、小型特殊自動車の登録・廃車をご確認ください。

なお、未廃車の車両を譲り受けた方で、前の区市町村が発行した標識(ナンバープレート)と標識交付証明書をお持ちでない場合は登録手続きができませんので、あらかじめ前の区市町村で廃車手続を行っていただくよう前所有者にお伝えください。

原付バイクが不要になったので廃車したいのですが?

質問

原付が不要になったので、廃車の手続きをしたいのですが?

回答

シビックセンター10階の税務課で廃車の手続きをしてください。各区民サービスコーナーでは手続きできません。代理の方が手続きをされる場合、委任状(PDF:86KB)が必要になりますのでご注意ください。

必要書類については原動機付自転車、ミニカー、小型特殊自動車の登録・廃車をご確認ください。

ナンバープレートを紛失された場合は、所有者が記入した標識紛失理由書を提出の上、弁償金として200円を納めていただきます。

郵送で廃車手続きは出来ますか?

質問

郵送で原付の廃車手続きはできますか?

回答

文京区ナンバーの車両については、郵送での廃車が行えます。

以下の書類を文京区税務課までご送付ください。

- 「軽自動車税(種別割)廃車申告書兼標識返納書」(廃車用)(PDF:38KB)

- 標識(ナンバープレート)

ナンバープレートを紛失された場合は、標識紛失理由書(PDF:74KB)及び弁償金として200円の定額小為替(郵便局で購入できます)を同封してください。 - 標識交付証明書

標識交付証明書を紛失された方は、運転免許証のコピーを同封してください。 - 廃車証明が必要な場合は返信用封筒(返信先の住所・宛名を記載し切手を貼ったもの)

※ご本人のご住所以外には返信できませんのでご注意ください。

(送付先)112-8555 文京区春日1丁目16番21号 文京区税務課税務係

廃車したのに税金を納めるの?

質問

廃車したのに納税通知書が届きました。なぜですか?この税金は納めなければならないのでしょうか。

回答

軽自動車税(種別割)は4月1日現在、文京区内に定置場(使用の本拠地)がある車両の所有者(法人を含む)にかかる税金です。

軽自動車税(種別割)は月割課税制度がありませんので、4月2日以降に廃車手続をされてもその年度の税金は、全額納めていただくことになります。

車両がないのに納税通知書が届きます。どうしたらいいですか?(文京区ナンバーの場合)

質問

何年も前から車両を持っていないのに、毎年納税通知書が届きますが、どうしたらいいですか?(文京区ナンバーの場合)

回答

廃車の手続きがされていないため、ナンバープレートをお持ちの場合はシビックセンター10階の税務課で廃車の手続きをしてください。各区民サービスコーナーでは手続きできません。代理の方が手続きをされる場合、委任状(PDF:86KB)が必要になりますのでご注意ください。

なお、廃車日は届出の受理日となります。

必要書類については原動機付自転車、ミニカー、小型特殊自動車の登録・廃車をご確認ください。

また、ナンバープレートを紛失された場合は、所有者が記入した標識紛失理由書(PDF:74KB)を提出の上、弁償金として200円を納めていただきます。

盗難の場合

警察に盗難届が受理され受理番号が確定したら、盗難届の受理年月日・届けた警察署名・受理番号をひかえて、身分証明書等をご持参ください。廃車日は盗難届の受理日となります。

盗難届の受理が確認できた場合には標識(ナンバープレート)紛失の弁償金はかかりません。

盗難届を出されても廃車の手続きをされませんと、翌年度以降も税金がかかりますのでお早めにお手続きください。

譲渡または業者に引き取ってもらった場合

譲渡した相手や業者が手続きをしていないことが考えられます。手続きをするよう連絡してください。3月31日までに手続きが完了しない場合は、翌年度も税金が発生します。

譲渡した相手や業者と連絡が取れない場合や、警察で盗難届が受理されない場合は、あらためて税務課までご相談ください。

文京区税務課税務係 文京区春日1丁目16番21号シビックセンター10階 電話03-5803-1152

車両がないのに納税通知書が届きます。どうしたらいいですか?(125CC超二輪車の場合)

質問

何年も前から車両を持っていないのに、毎年納税通知書が届きますが、どうしたらいいですか?(125CC超二輪車の場合)

回答

盗難の場合

警察に盗難の届出をして、運輸支局等で廃車の手続きを行ってください。

運輸支局等で手続きをされている場合

運輸支局等での名義変更や廃車の手続きが終了していて、お手元に税止めの書類(軽自動車税申告書または自動車検査証返納証明書)がある場合は、書類の写しを税務課までご提出ください。郵送での提出も可能です。確認が出来次第、廃車処理を行い、廃車日以降の税金を取消します。

運輸支局等での名義変更や廃車の手続きが終了していて、お手元に税止めの書類(軽自動車税申告書または自動車検査証返納証明書)がない場合は、区の職員が調査に行き、届出日の確認が出来次第、廃車処理を行い、廃車日以降の税金を取消します。

譲渡または業者に引き取ってもらった場合

譲渡した相手や業者が手続きをしていないことが考えられます。手続きをするよう連絡してください。3月31日までに手続きが完了しない場合は、翌年度も税金が発生します。

譲渡した相手や業者と連絡が取れない場合や、警察で盗難届が受理されない場合、運輸支局等で廃車手続きが行えるか相談してください。運輸支局等で廃車手続きが出来ない場合は、あらためて税務課までご相談ください。

文京区税務課税務係 文京区春日1丁目16番21号シビックセンター10階 電話03-5803-1152

(参考)練馬自動車検査登録事務所 練馬区北町2丁目8番6号 電話050-5540-2032

車両がないのに納税通知書が届きます。どうしたらいいですか?(軽四輪車の場合)

質問

何年も前から車両を持っていないのに、毎年納税通知書が届きますが、どうしたらいいですか?(軽四輪車の場合)

回答

盗難の場合

警察に盗難の届出をして、軽自動車検査協会で廃車の手続きを行ってください。

解体した場合

解体したことがわかる書類(使用済自動車引取証明書など)を持って軽自動車検査協会で永久抹消の手続きをしてください。

(譲渡または業者に引き取ってもらった場合)

譲渡した相手や業者が手続きをしていないことが考えられます。手続きをするよう連絡してください。3月31日までに手続きが完了しない場合は、翌年度も税金が発生します。

譲渡した相手や業者と連絡が取れない場合や、警察で盗難届が受理されない場合、軽自動車検査協会で廃車手続きが行えるか相談してください。軽自動車検査協会で廃車手続きが出来ない場合は、あらためて税務課までご相談ください。

文京区税務課税務係 文京区春日1丁目16番21号シビックセンター10階 電話03-5803-1152

(参考)軽自動車検査協会東京主管事務所練馬支所 板橋区新河岸1丁目12番24号 電話050-3816-3101

バイク(原動機付自転車)を盗まれたのですが。

質問

原付が盗難にあったときはどのような手続きが必要ですか?

回答

まずは速やかにお近くの警察署で盗難の届出をしてください。その後、シビックセンター10階の税務課で手続きをしてください。各区民サービスコーナーでは手続きできません。代理の方が手続きをされる場合、委任状(PDF:86KB)が必要になりますのでご注意ください。

手続きの際には、盗難届の受理年月日・届けた警察署名・受理番号をひかえて身分証明書等をご持参ください。

廃車日は盗難届の受理日となります。

盗難届の受理が確認できた場合には標識(ナンバープレート)紛失の弁償金はかかりません。

盗難届を出されても廃車の手続きをされませんと、翌年度以降も税金がかかりますのでお早めにお手続きください。

亡くなった家族の原付の納税通知書が届きました。どうすればいいですか?

質問

亡くなった家族のバイク(原動機付自転車)の納税通知書が届きました。どうしたらいいですか?

回答

所有者が死亡された場合はすみやかに廃車の手続きをおこなってください。

廃車の手続きをされませんと、翌年度以降も税金がかかりますのでお早めにお手続きください。

相続の関係で廃車手続きができずに税金がかかった場合は、相続人代表者指定手続きの上、相続人代表者に納税通知書を送付します。

なお、引続きご家族の方が車両を使用される場合も手続きが必要になります。

相続人代表者の指定だけでは、名義変更になりませんので、必ず手続きしてください。

必要書類については、税務課までお問い合わせください。

文京区税務課税務係 文京区春日1丁目16番21号シビックセンター10階 電話03-5803-1152

友達にバイクを譲りたいのですが。

質問

友達にバイクを譲りたいのですが、どこで手続きをすればよいのでしょうか。

回答

原動機付自転車・小型特殊自動車についてはシビックセンター10階の税務課で廃車の手続きをしてください。各区民サービスコーナーでは手続きできません。代理の方が手続きをされる場合、委任状(PDF:86KB)が必要になりますのでご注意ください。

必要書類については原動機付自転車、ミニカー、小型特殊自動車の登録・廃車をご確認ください。

手続き後、軽自動車税廃車申告受付書を交付しますので、譲渡証明書の譲渡人欄に住所、氏名を記入後、譲受人の方にお渡しください。

近年、譲受人が未廃車のまま譲り受けた車両の名義変更手続きを行わず、トラブルになるケースが多くなっています。名義変更がされない場合、前の所有者の方に税金が発生し続けてしまうため、車両を譲渡する場合は引渡し前に廃車手続きをされることをお勧めします。

手続きについては、税務課までお問い合わせください。

文京区税務課税務係 文京区春日1丁目16番21号シビックセンター10階 電話03-5803-1152

125ccを超えるバイクについては陸運支局で手続きをしてください。

(参考)練馬自動車検査登録事務所 練馬区北町2丁目8番6号 電話050-5540-2032

ネットオークションで買ったバイクに、新しくナンバーをもらいたいのですが?

質問

ネットオークションで原付を落札しました。ナンバープレートを付けたいのですが、どうしたらよろしいでしょうか?

回答

シビックセンター10階の税務課で登録(新規登録・譲渡)の手続きをしてください。各区民サービスコーナーでは手続きできません。代理の方が手続きをされる場合、委任状(PDF:86KB)が必要になりますのでご注意ください。

必要書類については原動機付自転車、ミニカー、小型特殊自動車の登録・廃車をご確認ください。

通常の登録と同様、業者から落札した場合は販売証明書、個人の方から落札した場合は廃車証明書(廃車している場合)もしくは前の区市町村が発行した標識(ナンバープレート)と標識交付証明書(未廃車の場合)が必要になります。

なお、未廃車の車両を譲り受けた方で、前の区市町村が発行した標識(ナンバープレート)と標識交付証明書をお持ちでない場合は登録手続きができませんので、あらかじめ前の区市町村で廃車手続を行っていただくよう前所有者にお伝えください。

ネットオークションでバイクを売りました。必要な手続きはありますか?

質問

ネットオークションで自分の原付を落札された方へ原付を譲渡したいのですが、どうしたらよろしいでしょうか?

回答

シビックセンター10階の税務課で廃車の手続きをしてください。各区民サービスコーナーでは手続きできません。代理の方が手続きをされる場合、委任状(PDF:86KB)が必要になりますのでご注意ください。

必要書類については原動機付自転車、ミニカー、小型特殊自動車の登録・廃車をご確認ください。

手続き後、軽自動車税廃車申告受付書を交付しますので、譲渡証明書の譲渡人欄に住所、氏名を記入後、落札者の方にお渡しください。

近年、未廃車で譲渡した車両において、譲受人が名義変更の手続きを行わずトラブルになるケースが多くなっています。名義変更がされない場合、前の所有者の方に税金が発生し続けてしまうため、車両を譲渡する場合は引渡し前に廃車手続きをされることをお勧めします。

ナンバープレートの文字がかすれて見えにくくなってしまいました。

質問

原付のナンバープレートの文字がかすれて見えにくくなしました。交換してもらえますか?

回答

同じナンバーの交付は出来ませんので、一度廃車し、再度登録の手続きが必要になります。

シビックセンター10階の税務課で手続きをしてください。各区民サービスコーナーでは手続きできません。代理の方が手続きをされる場合、委任状(PDF:86KB)が必要になりますのでご注意ください。

標識(ナンバープレート)、窓口に来られる方の身分証明書(免許証など)をお持ちください。

原付のナンバープレートを紛失してしまいました。

質問

原付のナンバープレートを紛失してしまいました。再交付はしてもらえますか。

回答

同じナンバーの交付は出来ませんので、シビックセンター10階の税務課で廃車の手続きをしてください。各区民サービスコーナーでは手続きできません。代理の方が手続きをされる場合、委任状(PDF:86KB)が必要になりますのでご注意ください。

ナンバープレートを紛失された場合は、所有者が記入した標識紛失理由書(PDF:74KB)を提出の上、弁償金として200円を納めていただきます。

引続き、車両を使用される場合は、同時に登録の手続きを行い新しい標識(ナンバープレート)を発行いたします。

必要書類については原動機付自転車、ミニカー、小型特殊自動車の登録・廃車をご確認ください。

車検用に納税証明書を取りたいのですが。

質問

車検を受けるので、車検用納税証明書を取りたいのですが?

回答

シビックセンター10階の税務課または区民サービスコーナーで申請してください。

本人以外が申請する場合は、以下の書類が必要です。

- 代理の方が手続きをされる場合、委任状(PDF:86KB)

- 車検整備業者の方が代理で申請する場合は、車検証のコピー

※電子化された車検証の場合は、自動車検査証記録事項のコピーをお持ちください。

発行手数料は無料です。

なお、毎年5月に発付している納税通知書の右端部に車検用の納税証明書がついていますので、お持ちの方はそちらをご利用ください。

ただし、納付状況の滞納欄に「**」の表示があるものは、証明書として使用できませんのでご注意ください。

また、納付日から日数が立っていない場合、納付状況がシステムで確認できない場合があります。その場合は区民サービスコーナーでは納税証明書の発行が出来ませんので、納付した領収書の原本をシビックセンター10階の税務課までお持ちください。領収書をお持ちいただけない場合は、納付が確認出来るまで車検用納税証明書は発行出来ません。

軽四輪・軽三輪は納税証明書の提示なしで車検を受けられる場合があります。

詳細については軽自動車税(種別割)納税証明書をご確認ください。

車検用の納税証明書をなくしてしまったが?

質問

車検で必要な継続検査用納税証明書を紛失してしまいました。再発行は可能ですか。

回答

再発行は可能です。

シビックセンター10階の税務課または区民サービスコーナーで申請してください。

本人以外が申請する場合は、以下の書類が必要です。

- 代理の方が手続きをされる場合、委任状(PDF:86KB)

- 車検整備業者の方が代理で申請する場合は、車検証のコピー

※電子化された車検証の場合は、自動車検査証記録事項のコピーをお持ちください。

必要書類については軽自動車税(種別割)納税証明書をご確認ください。発行手数料は無料です。

車検用の納税証明書は郵送でもらえますか?

質問

郵送で軽自動車税の車検用納税証明書を申請できますか。

回答

郵送での申請は可能です。

必要書類については軽自動車税納税証明書をご確認ください。発行手数料は無料です。

お問い合わせ先

総務部税務課税務係

〒112-8555 東京都文京区春日1丁目16番21号

文京シビックセンター10階南側

電話番号:

03-5803-1152

ファクス番号:03-5803-1337

総務部税務課収納管理係

〒112-8555 東京都文京区春日1丁目16番21号

文京シビックセンター10階南側

電話番号:

03-5803-1153

ファクス番号:03-5803-1337

総務部税務課課税第一係

〒112-8555 東京都文京区春日1丁目16番21号

文京シビックセンター10階南側

電話番号:

03-5803-1155

ファクス番号:03-5803-1337

総務部税務課課税第二係

〒112-8555 東京都文京区春日1丁目16番21号

文京シビックセンター10階南側

電話番号:

03-5803-1154

ファクス番号:03-5803-1337

総務部税務課納税係

〒112-8555 東京都文京区春日1丁目16番21号文京シビックセンター10階南側

電話番号:

03-5803-1156

ファクス番号:03-5803-1337

総務部税務課滞納整理担当

〒112-8555 東京都文京区春日1丁目16番21号 文京シビックセンター10階南側

電話番号:

03-5803-1158

ファクス番号:03-5803-1337